Quel est mon objectif en souscrivant un contrat d'assurance vie Luxembourg ? Quel versement initial puis-je investir, avec des versements réguliers ou pas et pour quelle période ? Comprendre votre projet nous permettra de construire une proposition sur-mesure.

En répondant à de simples questions sur votre tolérance au risque, votre situation patrimoniale ainsi que vos placements actuels, notre algorithme définira un profil investisseur en accord avec vos objectifs.

Enregistrez vos réponses et accédez à la recommandation préparée par le simulateur contenant le portefeuille qui vous est recommandé, un historique des performances sur 15 ans d’un portefeuille similaire, une projection de votre placement sur l’horizon défini, une présélection des compagnies d’assurance vie luxembourgeoises ayant une offre ciblée répondant à votre situation.

Ces dernières années de nombreux investisseurs ont porté un grand intérêt à l’assurance vie, une formule d’épargne performante ayant créé des flux de capitalisation record dont le montant cumulé totalise aujourd’hui, seulement en France, un encours de 1800 milliards d’euros.

Dans un contexte économique de taux bas, les rendements déclinants du PEL, du livret d’épargne, du livret de développement durable et même du fonds en euros de l’assurance-vie « classique » suscitent aujourd’hui une curiosité certaine pour les avantages de l’assurance vie luxembourgeoise, nouveau levier d’épargne plus dynamique avec des rendements supérieurs.

De plus, en 2020, la crise sanitaire mondiale a créé une situation inédite de ralentissement général propice à l’épargne et, dans ces conditions, l’offre du Grand Duché est une opportunité à saisir.

Cette formule d’épargne vous permet :

L'assurance vie luxembourgeoise offre des garanties qui n'ont pas d’égales en France, d'une part grâce au "triangle de sécurité", d'autre part grâce à la stabilité politique, fiscale et sociale du Luxembourg. Le Triangle de sécurité c’est :

Les contrats luxembourgeois comme permettent de construire un portefeuille résolument sur-mesure en investissant dans des actifs inaccessibles dans les contrats d'assurance-vie français : Grâce aux fonds dédiés [FID, FAS, FIC] vous avez notamment accès au Private Equity, à l'immobilier non côté et aux titres vifs qui rapportent plus d’intérêts, Vous pouvez investir sur des valeurs libellées dans un grand nombre de devises étrangères [Francs Suisse, Dollars, Yen etc...] afin de dynamiser la gestion de vos actifs.

Avec le principe de neutralité fiscale, c'est la fiscalité du pays de résidence du souscripteur qui s'applique. Pour un résident fiscal français, le contrat luxembourgeois possède donc les mêmes conditions d’impôts qu'un contrat français, y compris concernant l’exonération fiscale des plus values pour les contrats de plus de 8 ans. Plus d'informations sur la fiscalité de l'assurance-vie luxembourgeoise.

En cas de décès du souscripteur, la succession de votre contrat d’assurance vie au Luxembourg offre les mêmes avantages fiscaux et successoraux qu'avec un contrat français :

pour ceux effectués après 70 ans, 100% des plus-values sont exonérées en cas de transmission, les premiers 30.500 euros versés étant également exonérés.

Outil de simulation : quelques questions simples

La simulation peut être effectuée :

Les questions auxquelles l’outil de simulation vous invite à répondre sont les suivantes :

7 possibilités :

Indiquez la somme en euros.

A savoir : un versement initial minimum de 500 000 € est requis pour accéder aux contrats et aux conseils d’Althos Patrimoine.

Si oui, indiquer le montant des prélèvements souhaités.

Indiquez le nombre d’années souhaitées.

A savoir : la durée de votre investissement à un impact considérable sur votre niveau de risque toléré. Plus la durée est longue, plus il est possible d’investir sur des actifs risqués comme les actions afin de viser un meilleur rendement. Evidemment votre argent reste disponible à tout moment.

Format de saisie : JJ/MM/AAAA

A savoir : plus votre âge avance, plus votre tolérance au risque diminue en raison d’un horizon d’investissement raccourci.

Indiquez la somme en euros.

A savoir : cette question concerne l’intégralité de vos revenu mensuels [pensions, revenus foncier etc...] Si vous êtes en couple, indiquez les revenus du ménage. Vos revenus ont un impact important sur votre tolérance au risque.

Indiquez la somme en euros.

A savoir : il s’agit de la différence entre vos revenus et vos dépenses en tenant compte de vos dépenses irrégulières [impôts, vacances, emprunts, etc...]. Votre capacité d’épargne à un impact important sur votre tolérance au risque.

Indiquez le nombre.

A savoir : connaitre le nombre de personnes que vous avez à charges nous permet d'évaluer le niveau de risque optimal pour votre placement.

A savoir : la possession de votre résidence principale a une incidence importante sur votre niveau de risque toléré.

Si oui, continuez avec la question 10.

Si non, passez à la question 11.

Indiquez la somme en euros.

A savoir : connaitre les mensualités de votre emprunt immobilier nous permet d'estimer votre capacité à investir.

Indiquez la somme en euros.

A savoir : connaitre les montants de vos loyers nous permet d'estimer votre capacité à investir.

Indiquez la somme en euros [inclure vos contrats d’assurance vie comme par exemple Sogelife ou Swiss Life Premium, vos avoirs sur comptes et livrets].

A savoir : la composition de votre patrimoine actuel peut influer sur votre profil d’investisseur, sur le choix de l’enveloppe fiscale ou encore des supports de votre portefeuille.

Indiquez la somme en euros [inclure la valeur de votre résidence principale et des résidences secondaires s’il y a lieu].

A savoir : la composition de votre patrimoine actuel peut influer sur votre profil d’investisseur, sur le choix de l’enveloppe fiscale ou encore des supports de votre portefeuille.

Indiquez la somme en euros [inclure la valeur de vos SCPI, de l’immobilier physique de rapport, LMNP, LMP s’il y a lieu].

A savoir : l'immobilier de rapport au contraire de l'immobilier de jouissance représente tous les biens immobiliers détenus en tant que placements : immobilier physique de rapport, SCPI, investissement locatif non meublé, Pinel, Duflot, Scellier, LMNP, LMP, Censi Bouvard, Malraux, Monuments historiques, parking loué, investissement immobilier à l'étranger.

3 possibilités :

A savoir : votre degré de connaissance nous aide à apprécier votre tolérance au risque.

Quatre possibilités :

A savoir : vos placements antérieurs nous aident à évaluer vos connaissances financières et donc votre tolérance au risque.

4 possibilités :

A savoir : connaître vos placements antérieurs nous permet d’évaluer votre connaissance des risques liés à un investissement.

Quatre possibilités :

A savoir : votre horizon de placement a une incidence importante sur le niveau de risque que vous pouvez prendre dans votre investissement.

3 possibilités :

A savoir : cette question nous permet de juger de votre tolérance au risque. Etape nécessaire pour un investissement réussi.

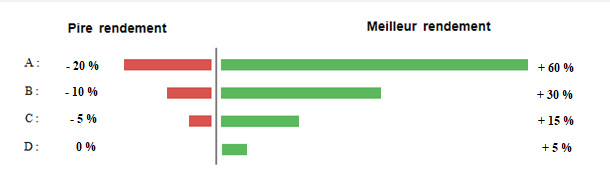

4 possibilités :

A savoir : cette question nous permet de juger de votre tolérance au risque. Etape nécessaire pour un investissement réussi.

4 possibilités :

A savoir : cette question nous permet de juger de votre tolérance au risque. Etape nécessaire pour un investissement réussi.

4 possibilités :

A savoir : cette question nous permet de juger de votre tolérance au risque. Etape nécessaire pour un investissement réussi.

4 possibilités :

A savoir : cette question nous permet de juger de votre tolérance au risque. Etape nécessaire pour un investissement réussi.

4 possibilités :

A savoir : cette question nous permet de juger de votre tolérance au risque. Etape nécessaire pour un investissement réussi.

Après avoir répondu à toutes ces questions, vous êtes invité à enregistrer votre projet sur votre compte Althos sécurisé, à découvrir votre profil investisseur et à accéder à votre recommandation sur-mesure.

Adressée en quelques minutes, la recommandation que vous recevez est organisée sous la forme de 5 chapitres :

Celui-ci indique les classes d’actifs recommandées, leur poids respectifs en pourcentage ainsi que le risque pour chaque catégorie sur une échelle de 7 échelons. La méthodologie d’investissement est détaillée. A noter : un bouton est aussi disponible pour prendre contact avec un conseiller afin de finaliser la stratégie.

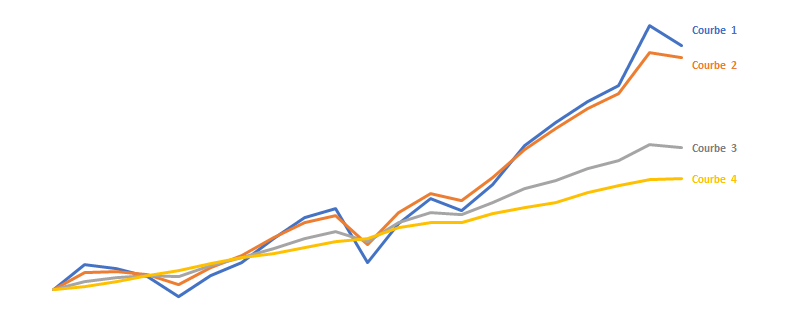

Cet historique se matérialise par un graphique dans lequel sont rappelés [sur les 15 dernières années] les rendements annuels des actifs correspondant à l’hypothèse simulée. Un code couleur donne plus de lisibilité sur les valeurs minimales, moyennes et maximales.

Cette projection se traduit par un graphe dynamique dans lequel, sur simple pointage de la souris, il est possible de lire pour chaque année de la période contractuelle [définie dans l’hypothèse] les versements effectués, les intérêts versés et le total cumulé du capital. Au niveau de synthèse, le total des versements est indiqué ainsi que le taux de rendement espéré et le capital attendu en fin de contrat.

Dans cette dernière partie une sélection des assureurs luxembourgeois est proposée. Un bouton est disponible pour prendre contact directement avec un conseiller dans le but de finaliser le choix du contrat.

Trois bonnes raisons d’investir une assurance vie Luxembourg

Investissez en toute confiance :

Notre proposition sur-mesure prendra donc en compte votre situation actuelle ainsi que vos besoins futurs. Ainsi vous pourrez trouver le contrat qui permettra de diversifier aux mieux votre placement pour maximiser votre taux de rendement tout en réduisant le risque.

N’hésitez pas à sollicitez notre outil dès maintenant ou contacter un de nos conseillers pour obtenir votre calcul sur-mesure et bénéficier de la solution qui vous convient.