Lorsqu'il s'agit de gérer son patrimoine et de rechercher des rendements compétitifs, il est essentiel de diversifier ses investissements.

Dans ce contexte, le Private Equity est une classe d'actifs qui a historiquement apporté des hauts rendements. Il devient de plus en plus incontournable. Lorsqu'il est combiné à l'assurance-vie au Luxembourg, ses avantages sont d’autant plus importants.

Nous allons ici explorer les spécificités du Private Equity logés dans des contrats luxembourgeois, son fonctionnement au sein de l'assurance-vie, les types de fonds disponibles ainsi que les nombreux avantages qu'il offre aux investisseurs.

Le Private Equity, qui peut être traduit sous le nom de capital-investissement, consiste à investir dans des sociétés qui ne sont pas cotées en bourse.

Historiquement réservé aux professionnels souhaitant investir, cette classe d’actifs commence à s’ouvrir aux particuliers et permet d’investir à tous les stades de maturité des entreprises : start-ups, PME ou entreprises plus matures, ainsi que dans tous les secteurs : santé, technologie, biens de consommation, etc.

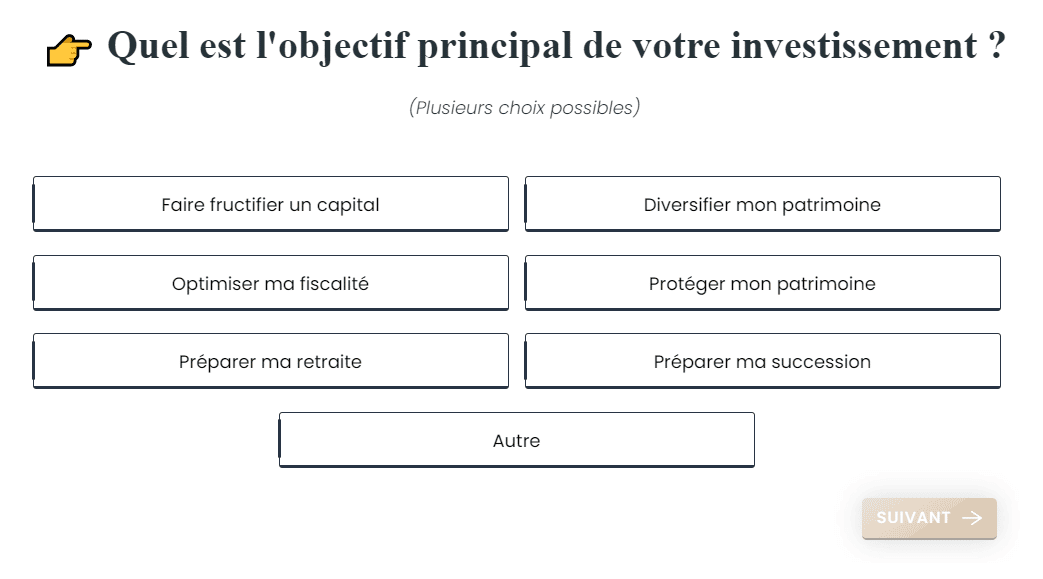

Ces choix sont effectués par l’investisseur. Nous recommandons pour cela l’accompagnement par un conseiller Althos, car quelques spécificités sont à prendre en compte :

Le grand avantage du Luxembourg est que le choix de fonds de Private Equity offert au sein des contrats est bien plus large compare aux possibilités offertes via l’assurance-vie française.

Le fait d’accéder aux fonds de Private Equity les plus réputés du marché n’est qu’un des nombreux avantages de l’assurance-vie luxembourgeoise.

De nombreux chefs d’entreprises recherchent des financements sans effectuer une introduction en Bourse pour développer leur activité. C’est là que le Private Equity intervient.

Ainsi, deux choix s'offrent à eux : investir seul, ce qui est quasi-impossible sauf pour un investisseur déjà très fortuné, ou investir via des fonds gérés par des équipes de professionnels.

Ces fonds vont établir une stratégie de développement des entreprises ciblées, lever des fonds pour investir, pour ensuite générer des plus-values lors de la cession des titres, qui intervient généralement plusieurs années plus tard.

L'intégration du Private Equity dans l'assurance-vie luxembourgeoise se fait souvent à travers un FAS (Fonds d'Assurance Spécialisé).

Dans cette structure, les fonds de Private Equity peuvent être référencés et proposés aux investisseurs.

Le rôle d’Althos pour référencer tel ou tel fonds auprès d’un assureur est alors primordial. Cela permet de combiner les avantages de l'assurance-vie avec les opportunités de rendement du Private Equity.

L’investisseur devra simplement se conformer aux règles de l’assureur luxembourgeois qui peut exiger un minimum d’investissement dans le FAS ou l’existence d’autres supports au sein du contrat.

Au sein de l'assurance-vie luxembourgeoise, les investisseurs ont accès à deux principaux types de fonds de Private Equity : le FPCI et le FCPR.

Le FPCI, pour Fonds Professionnel de Capital Investissement, est réservé aux professionnels ou dits avertis. Concrètement, le FPCI est accessible à l’investisseur privé en capacité d’investir au moins 100 000 euros dans le fonds.

D’un point de vue réglementaire, le FPCI ne nécessite qu’une déclaration auprès du régulateur. Le conseiller Althos joue un rôle essentiel pour orienter l’investisseur vers les sociétés de gestions les plus réputées, qui ont une forte expérience dans la constitution de FPCI à fort potentiel de croissance.

Le FCPR, pour Fonds Commun de Placement à Risque, est plus accessible, notamment au sein des contrats français, car il permet aux particuliers d’investir avec un montant minimum qui est bien souvent de 1000 € seulement. C’est le support qui démocratise le Private Equity. Ces fonds offrent une plus grande diversification et accessibilité aux investisseur. En revanche, la réglementation encadrant les FCPR est stricte : le FCPR comme la société de gestion qui l’émet doivent être agrées par le régulateur.

Il y a donc des différences, notamment réglementaires entre ces deux supports. Ils restent néanmoins les deux supports majeurs pour investir en Private Equity au sein d’une assurance-vie.

Le Luxembourg est depuis longtemps une place financière réputée, attirant les fortunés du monde entier. Lorsqu'il s'agit de Private Equity, l’assurance-vie luxembourgeoise revêt en plus plusieurs avantages clés :

L'assurance-vie luxembourgeoise est un véritable couteau suisse de l'épargne. Le conseiller Althos constitue pour l’investisseur un portefeuille unique qui l’exposera à toutes les classes d'actifs et notamment au Private Equity, le tout en parts institutionnelles.

Le Private Equity offre de nombreux avantages aux investisseurs qui cherchent à obtenir des rendements attractifs sur le long terme. Voici les raisons majeures pour lesquelles il faut envisager le Private Equity dans le cadre de sa stratégie d'investissement :

Le Private Equity offre une combinaison gagnante pour les investisseurs à la recherche de rendements attractifs et d'une gestion optimisée de leur patrimoine.

Avec un cadre réglementaire solide, un choix parmi les meilleurs gérants et une neutralité fiscale, l’assurance-vie luxembourgeoise s’impose comme le support privilégié pour les investissements en Private Equity.

Par ailleurs, en diversifiant son portefeuille en Private Equity, l’investisseur participe à l’économie réelle tout en bénéficiant de rendements potentiellement élevés sur le long terme.

Le Private Equity est un type de placement qui consiste à investir dans des entreprises non cotées en bourse, souvent dans le but de financer leur développement. Dans le cadre de l’assurance-vie luxembourgeoise, il est possible d’intégrer des actifs de Private Equity, permettant ainsi aux souscripteurs de diversifier leur épargne avec des rendements potentiellement élevés.

L’assurance-vie luxembourgeoise offre une protection unique pour les investissements en Private Equity grâce au Triangle de Sécurité et au Super Privilège. Ce cadre garantit que les fonds sont déposés dans une banque dépositaire séparée, sous la surveillance du Commissariat aux Assurances, et que les assurés sont prioritaires en cas de faillite de la compagnie d’assurance. De plus, le Luxembourg propose des avantages fiscaux et un choix de supports diversifiés pour structurer des investissements sur mesure.

Plusieurs raisons plaident en faveur de l’investissement en Private Equity pour un investisseur qui souhaite construire un portefeuille réellement équilibré :

- Le potentiel de rendement est élevé : Le Private Equity offre généralement un potentiel de rendement supérieur à d'autres classes d'actifs traditionnelles telles que les actions ou les obligations.

- La décorrelation avec les autres classes d’actifs apporte une résilience au portefeuille

- Le Private Equity est moins volatil que les actions cotées et vient réduire le risque d’un portefeuille sans en dégrader la performance.

Les avantages fiscaux de l’assurance-vie luxembourgeoise permettent aux souscripteurs, y compris les résidents fiscaux français, de bénéficier d'une fiscalité avantageuse sur les plus-values et les droits de succession. Les gains sont souvent taxés selon le régime fiscal du pays de résidence du souscripteur, et non celui du Luxembourg, ce qui peut être fiscalement intéressant pour les expatriés et les investisseurs internationaux.

Les contrats d’assurance-vie luxembourgeois permettent d’investir dans divers types de Private Equity, incluant :

- Capital-risque : Investissements dans des startups et jeunes entreprises à fort potentiel de croissance.

- Capital-développement : Placements dans des entreprises établies cherchant à financer leur expansion.

- LBO (Leverage Buy-Out) : Prise de participation dans des entreprises via l’utilisation de dette, souvent pour les racheter et améliorer leur rentabilité.

- Infrastructure et immobilier privé : Investissements dans des projets d’infrastructure ou immobiliers à long terme.

Le risque principal du Private Equity est la liquidité. Par nature, cet investissement est peu liquide. Contrairement aux actions cotées en bourse, il peut être difficile de vendre rapidement des participations dans des entreprises non cotées. Les investisseurs doivent donc être prêts à immobiliser leur capital pendant une période prolongée. Parmi les autres risques, notons le risque de perte en capital : les rendements des fonds de Private Equity ne sont en aucun cas garantis, ainsi que la dépendance aux personnes clés dans les sociétés de gestion : si un bon gérant quitte son poste, la pertinence de l’investissement dans un fonds peut être remise en question. Il est pour cela important de faire appel à un conseiller Althos qui effectue une veille permanente du secteur.

Les meilleurs fonds d'investissement sont souvent établis au Luxembourg pour plusieurs raisons clés : le cadre réglementaire y est très favorable, l’infrastructure financière permet plus de souplesse dans le développement et la gestion des supports, et la neutralité fiscale des contrats luxembourgeois permet de proposer les produits à de nombreux investisseurs.