L'assurance-vie est un support d'investissement prisé pour placer son argent au Luxembourg : le titulaire du contrat accède à une gestion financière sur-mesure, ainsi qu’à des des supports d'investissement bien plus diversifiés que ceux présents sur son homologue française.

Chaque assureur luxembourgeois applique des règles qui lui sont propres, qui permettent notamment à l’investisseur de totalement déléguer la gestion de son patrimoine à un conseiller compétent. Voici en détail les différents supports proposés au sein de l'assurance-vie luxembourgeoise.

L'un des principaux atouts de l'assurance-vie luxembourgeoise réside dans sa gestion personnalisée. Nous allons voir que les possibilités sont bien plus nombreuses par rapport aux contrats d'assurance-vie français. Non seulement le choix d’unités de compte est plus large que celui offert habituellement en France, mais elle propose aussi des fonds sur-mesure comme les fonds interne dédiés (FID).

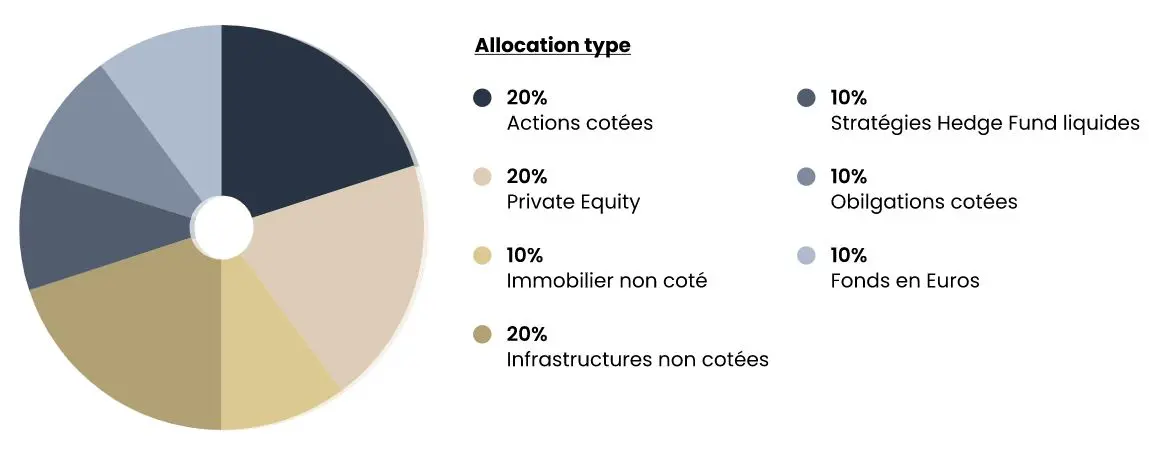

L’investisseur peut alors mettre en place une stratégie réellement adaptée à son profil et à la poursuite de ses objectifs patrimoniaux, avec par exemple des OPCVM, des ETF, des titres-vifs éligibles mais aussi des fonds non cotés (le private equity) pour obtenir un portefeuille ultra-diversifié. Il accède alors à une gamme de fonds élargie, souvent en part institutionnelle qui fait bénéficier de frais inférieurs à ceux pratiqués sur l’assurance-vie française.

Althos possède bien sûr une expertise pour construire un portefeuille d’investissement bien équilibré, mais peut aussi , grâce aux possibilités offertes par l’assurance-vie luxembourgeoise, mettre en place une gestion pilotée ou une gestion sous mandat. L’investisseur délègue alors sa gestion de patrimoine à un conseiller Althos qui met en place une stratégie d'investissement adaptée à ses objectifs et à son profil de risque.

Il s’agit ici de quelques-uns des nombreux avantages de l’assurance-vie luxembourgeoise.

Un bémol toutefois : l’accès aux supports les plus prudents comme le fonds en euros ou encore certains supports immobiliers comme les SCI et SCPI sont plus facilement accessibles via l’assurance-vie française.

Pour l’assurance-vie au Luxembourg, la mise en place d’un fonds interne dédié (FID) ou d’une fonds d’assurance spécialisé (FAS) est indispensable pour accéder à ce type de supports.

La plupart des assureurs au Luxembourg permettent de placer son argent sur le fonds en euros. Cependant, il faut reconnaître que les fonds euros à capital garanti sont une spécificité française. En raison d’une réglementation très stricte et de contraintes de gestion propres au Luxembourg, les rendements des fonds en euros sur les contrats peuvent être inférieurs à ceux obtenus sur les contrats français.

Cela peut sembler être un inconvénient de l'assurance-vie luxembourgeoise, mais avec les frais de gestion compétitifs pratiqués par Althos, l’investisseur obtiendra, la plupart du temps, un rendement sur le fonds en euros de son contrat équivalent à celui obtenu sur une assurance française. Les échanges préalables avec un conseiller sont indispensables.

Les versements et arbitrages vers les fonds en euros peuvent aussi être plus limités par les assureurs, qui imposent, par exemple, un certain pourcentage en unités de compte sur le contrat pour pouvoir bénéficier d’un fonds en euros. Ces contraintes peuvent être moindres sur certains contrats français qui peuvent alors sembler plus adaptés aux investisseurs au profil très prudent souhaitant protéger leur patrimoine.

Mais dès l’instant où le titulaire d’un contrat souhaite un équilibre optimal entre sécurité, performance et diversification, l’assurance-vie au Luxembourg demeure imbattable.

Le fonds interne dédié (FID) constitue un autre avantage significatif de l'assurance-vie luxembourgeoise. Un FID est un compartiment interne au contrat d'assurance-vie, créé spécifiquement pour répondre aux besoins d'un seul souscripteur. Il est accessible à partir de 250 000 euros.

Le FID autorise une délégation intégrale de l’allocation financière de l’investisseur à un tiers, qui sera ici un conseiller Althos. Avec sa connaissance des marchés financiers, il réalise les opérations d’investissement ou d’arbitrage pour son client.

De manière similaire au FID, le fonds d’assurance spécialisé (FAS) permet de répondre à des besoins spécifiques d'investissement, en offrant des opportunités de placement ciblées et spécialisées. Le FAS est ouvert dans une banque dépositaire qui servira d’intermédiaire.

Mais à la différence du FID, l’investisseur est ici responsable de l'exécution de ses transactions sur tous les supports, que ce soit pour des investissements en direct dans des actions ou obligations, ou pour des placements sur des fonds d’investissement.

Le fonds interne collectif (FIC) constitue un autre outil de diversification offert par l'assurance-vie luxembourgeoise. Il est très similaire au FID dans le sens où la gestion est déléguée, mais permet à plusieurs investisseurs d’être exposés à la stratégie mise en place.

Si les frais de gestion peuvent être optimisés par rapport au FID, il n’est bien sûr pas possible d’établir une stratégie de gestion entièrement sur-mesure avec un FIC.

L'un des grands avantages de l'assurance-vie luxembourgeoise est son accès privilégié aux fonds non cotés les plus prisés du marché. C’est la fameuse classe d’actif nommée "private equity". Ces fonds, élaborés par des sociétés de gestion spécialistes de leur domaine, mettent en place des stratégies d'investissement qui vont non seulement grandement diversifier le portefeuille de l’investisseur, mais également améliorer le couple risque/rendement.

De nombreux institutionnels tels que les compagnies d'assurance ou les fonds souverains investissent dans ces fonds non cotés.

C’est pour cette raison que ces supports sont dits ‘’de qualité institutionnelle’’ : ils offrent généralement une performance supérieure aux actions cotées sur le long-terme, le tout avec une volatilité inférieure et des frais moins importants. Les fonds non cotés les plus intéressants ne sont accessibles que par le biais de l'assurance-vie luxembourgeoise, ce qui rend les contrats extrêmement intéressants pour les investisseurs à la recherche de performance.

Un autre instrument financier attractif, très similaire à l'assurance-vie luxembourgeoise, est le contrat de capitalisation de droit luxembourgeois.

Ce type de contrat convient aux investisseurs privés comme aux entreprises.

Il est également multi-supports, sa fiscalité est la même que pour l’assurance-vie française et la protection du capital est aussi bonne que sur l’assurance-vie luxembourgeoise.

Le contrat de capitalisation est particulièrement adapté au placement de la trésorerie d’entreprise et comporte quelques spécificités, notamment en termes de succession.

En plus des options telles que le FID, le FAS, et le FIC, l’investisseur peut placer son argent sur des fonds externes (FE) au sein de son assurance-vie luxembourgeoise.

Il s'agit par exemple des OPCVM ou encore des fonds de placement. Ils sont gérés par des organismes de placement collectif qui sont établis en dehors de la compagnie d'assurance et soumis à leur propre réglementation.

L’avantage de recourir aux fonds externes pour le souscripteur est de diversifier les gestionnaires et donc de diminuer encore le niveau de risque en apportant une diversité de sous-jacents, notamment monétaires ou encore immobiliers.

Un conseiller Althos pourra recommander au titulaire de l’assurance-vie un fonds externe, en fonction de ses objectifs et de son profil de risque.

En résumé, l'assurance-vie luxembourgeoise offre une diversité sans équivalent pour placer son argent au Luxembourg.

Le choix plus important des supports d’investissement et la souplesse de gestion des placements sont les deux avantages majeurs par rapport à une assurance-vie française.

Par ailleurs, l'accès à des fonds non cotés de qualité institutionnelle, ou encore la possibilité de recourir à un contrat de capitalisation luxembourgeois, plus adapté pour les placements de trésorerie d’entreprise, permet aux titulaires de réellement diversifier leur portefeuille et d’optimiser leur potentiel de rendement tout en respectant leur profil de risque.

Pour placer son argent au Luxembourg, il y a bien sûr l’assurance-vie qui est un support incontournable : gestion sur-mesure, large gamme de supports d'investissement, protection du capital, neutralité fiscale, etc. Elle reste le placement préféré des français.

Même si c’est plus compliqué, l’investisseur peut aussi faire un placement sur des produits de compte à terme, ou directement sur des fonds d'investissement luxembourgeois, tels que les SICAV et les FCP. Les banques du Luxembourg proposent aussi des comptes d'épargne rémunérés. Les profils les plus pointus peuvent également s’intéresser aux obligations émises par l'État luxembourgeois ou au marché immobilier du Luxembourg, mais rien ne sera aussi simple que l’assurance-vie luxembourgeoise pour diversifier son capital placé au Luxembourg. Un conseiller Althos aidera l’investisseur à trouver la solution de placement qui correspond le mieux à ses objectifs.

Investir au Luxembourg présente plusieurs avantages :

- Le Luxembourg est réputé pour sa stabilité politique, économique et financière, ce qui offre un environnement propice à l'investissement.

- Le pays bénéficie d’un système bancaire solide et d’une réglementation financière rigoureuse, qui permet de confier la gestion de son capital à des intermédiaires sérieux et réputés.

- Les règles qui encadrent la protection du capital des investisseurs au Luxembourg les favorisent davantage comparées à la France, avec notamment le triangle de sécurité.

- L’assurance-vie permet de bénéficier de solutions de placement très diversifiées et adaptées aux besoins spécifiques de l’investisseur, ainsi qu’aux meilleures offres dans le non-côté.

- La neutralité fiscale de supports comme l’assurance-vie ou le contrat de capitalisation luxembourgeois vient faciliter cet aspect administratif.