Au moment d’ouvrir une assurance-vie au Luxembourg pour gérer son patrimoine, l’investisseur peut décider d’organiser sa gestion au travers d’un Fonds Interne Dédié (FID). Spécifique au contrat d'assurance-vie au Luxembourg, ce fonds offre de nombreux avantages pour les investisseurs, notamment les nombreux supports d’investissements qu’il regroupe mais surtout la délégation de la gestion. Nous allons ici explorer en détails les caractéristiques et les avantages du Fonds Interne Dédié.

Le Fonds Interne Dédié (FID) se distingue par la possibilité pour l’investisseur de déléguer entièrement la gestion de son contrat à un interlocuteur unique. Le conseiller Althos peut, par exemple, être ce gestionnaire mandaté.

Il établit avec le titulaire du contrat un cahier des charges bien défini, assurant ainsi une gestion personnalisée de son patrimoine, adaptée à ses besoins et objectifs spécifiques. C’est le gestionnaire dédié qui va ensuite faire les arbitrages au sein du contrat.

Non seulement l’investisseur a accès à une grande diversité de supports au sein d’un FID (des actions, des obligations, des fonds de private equity...), mais il peut également en ouvrir plusieurs au sein d’un même contrat d’assurance-vie luxembourgeois.

Une condition néanmoins : investir au moins 125 000 euros par FID.

Il peut également avoir des fonds externes dans son contrat en plus d’un FID. Par ailleurs, le fonds ne peut servir de support pour un autre souscripteur.

Le FID n’est qu’un des nombreux avantages de l’assurance-vie luxembourgeoise.

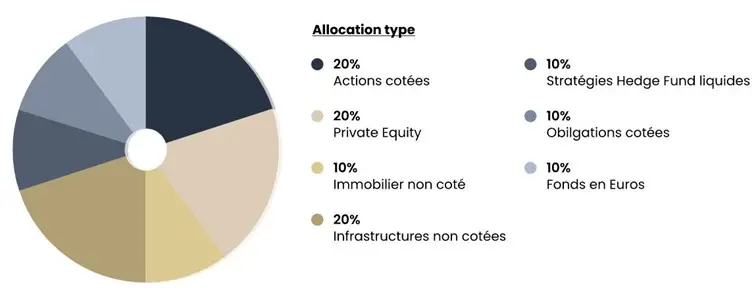

Exemple d’un portefeuille équilibré établi par les conseillers Althos au sein d’une assurance-vie luxembourgeoise et qui peut être géré au sein d’un Fonds Interne Dédié (FID)

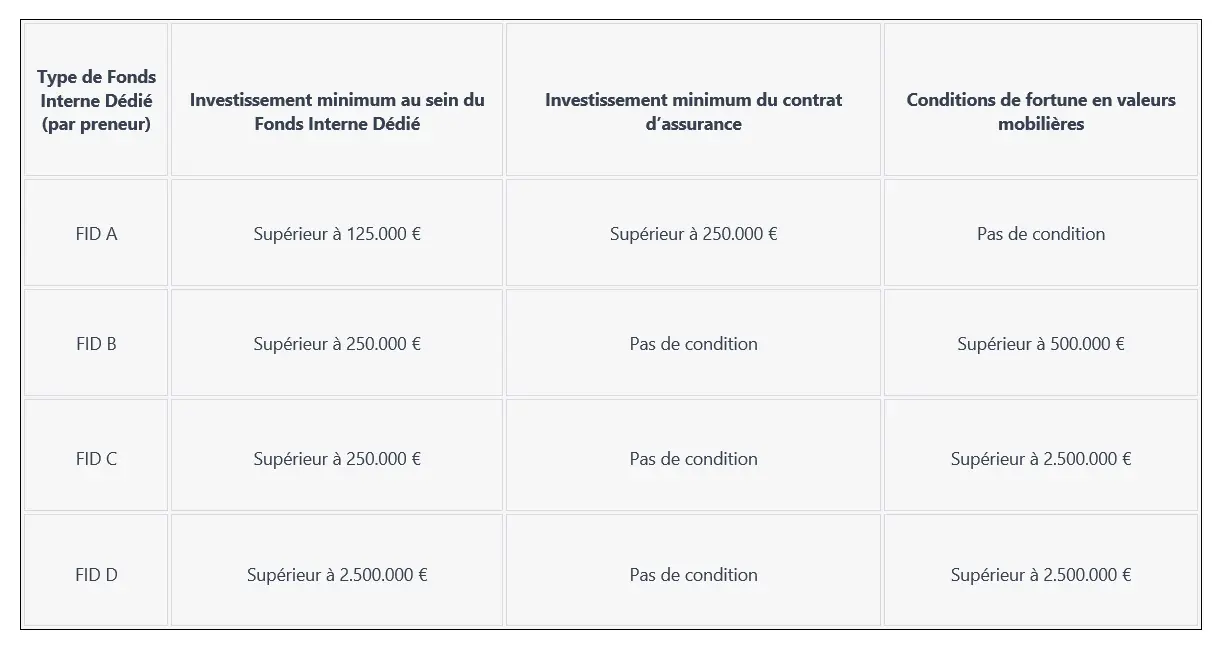

Il existe quatre catégories de Fonds Internes Dédiés : A, B, C et D.

Chaque catégorie correspond à un montant minimum d'investissement et à des conditions spécifiques établies par le régulateur luxembourgeois. L’investisseur devra notamment justifier ses capacités financières et le montant de son patrimoine.

Le FID de catégorie A est accessible à partir d’un investissement de 125 000 euros. Par ailleurs, l’investissement sur l’ensemble du contrat d’assurance-vie doit être d’au moins 250 000 euros. Les conditions de fortune en valeurs mobilières ne s’appliquent pas.

Le FID de catégorie B est accessible à partir d’un investissement de 250 000 euros au moins. Il n’y a pas de conditions d’investissement minimum sur l’ensemble du contrat d’assurance-vie, mais l’investisseur doit pouvoir justifier d’un capital en valeurs mobilières supérieur à 500 000 euros.

Le FID de catégorie C est accessible à partir d’un investissement de 250 000 euros. Il n’y a pas de conditions d’investissement minimum sur l’ensemble du contrat d’assurance-vie, mais l’investisseur doit pouvoir justifier d’un capital en valeurs mobilières supérieur à 2 500 000 euros.

Le FID de catégorie D est accessible à partir d'au moins 2 500 000 euros. Il n’y a pas de conditions d’investissement minimum sur l’ensemble du contrat d’assurance-vie, mais l’investisseur doit pouvoir justifier d’un capital en valeurs mobilières supérieur à 2 500 000 euros.

Le tableau ci-dessous récapitule les différents types de Fonds Internes Dédiés (FID) disponibles au Luxembourg, en indiquant l'investissement minimum requis au sein du FID, celui du contrat d'assurance et les conditions de fortune en valeurs mobilières pour chaque type de FID :

La gestion sur mesure du patrimoine, pour s’adapter précisément aux objectifs et au profil de risque du souscripteur, est l’avantage majeur du Fonds Interne Dédié.

Une telle flexibilité de gestion ne se retrouve pas dans les contrats d’assurance-vie français. De même, le choix d'actifs et la diversification proposée permettent de réellement établir un portefeuille ultra-diversifié, ce qui est impossible à faire avec un seul contrat d’assurance-vie français.

Logé au sein d’une assurance-vie luxembourgeoise, le FID est soumis à la neutralité fiscale, ce qui permet de bénéficier de la fiscalité avantageuse de l’assurance-vie française en matière d’imposition et de droits de succession pour les résidents fiscaux français. Pour les expatriés, la gestion fiscale est simplifiée et permet d’éviter une éventuelle double imposition.

Le choix d'un gestionnaire pour son Fonds Interne Dédié est crucial.

Althos est une société de gestion expérimentée. Ses conseillers maîtrisent parfaitement les processus d’ouverture des assurances-vie luxembourgeoises et de mises en place d’un FID au sein des contrats.

Avec Althos Luxembourg, l’investisseur bénéficie d'un accompagnement personnalisé, avec des échanges réguliers qui permettent d’établir une gestion déléguée qui lui ressemble au sein de son FID.

Le plus important est donc de choisir son gestionnaire selon son expertise, mais aussi de la relation que le client établit avec lui.

Une relation de confiance est indispensable pour que la gestion soit toujours en adéquation avec les attentes de l’investisseur, puisqu’il s’agit ici d’une gestion entièrement déléguée.

Les frais liés aux Fonds Internes Dédiés au Luxembourg varient selon différents facteurs, tels que le montant investi, la politique de tarification de la compagnie d'assurance et les services associés.

Il est essentiel de prendre en compte ces frais lors du choix d’un FID.

Tout d’abord, les meilleures assureurs luxembourgeois avec lesquels Althos travaille n’appliquent ni frais d’entrée ni frais de sortie.

Ce premier point suffit souvent à rendre l’assurance-vie luxembourgeoise plus compétitive que beaucoup d’autres assurances-vie françaises.

Ensuite, concernant les frais liés à la gestion du FID, ils sont généralement peu onéreux dans le cadre de l’assurance-vie luxembourgeoise, et souvent compris entre 0,40 et 0,80 %, exprimés en pourcentage annuel du montant investi. Le pourcentage est dégressif : plus la valeur du contrat est élevée, plus le taux appliqué est faible.

Des solutions personnalisées sont souvent mises en place après l’analyse approfondie de la situation patrimoniale de l’investisseur.

Les conseillers Althos vérifient régulièrement les frais de gestion proposés par les assureurs pour proposer au client la solution la plus avantageuse en fonction de son patrimoine et de son profil.

Il ne faut cependant pas oublier que des frais d’arbitrage peuvent s’appliquer lorsque le gestionnaire fait des opérations pour ajuster le portefeuille. Ces frais peuvent varier en fonction du type de support, et ne seront pas les même par exemple entre un ETF et un fonds non-coté.

Dans tous les cas, le souscripteur doit s’assurer de bien comprendre tous les frais associés à son contrat global, et au FID, avant de prendre sa décision d'investissement.

Bien sûr, les frais ne doivent pas être le seul critère de choix d'un FID. Il est essentiel de considérer la qualité de la gestion, l'expérience du gestionnaire et l'adéquation du FID avec le profil d'investisseur.

Le Fonds Interne Dédié représente une option attrayante pour les investisseurs souhaitant ouvrir une assurance-vie luxembourgeoise et bénéficier d'une gestion entièrement personnalisée de leur patrimoine.

Grâce à sa flexibilité, il permet d'adapter réellement la gestion de son patrimoine selon le profil et les objectifs spécifiques du titulaire du contrat.

Si l’investisseur délègue à un gestionnaire expérimenté et capable de l’accompagner en fonction de l’évolution des marchés financiers, le FID devient un outil particulièrement efficace, tout en appliquant le plus souvent des frais très raisonnables.

Althos Luxembourg accompagne régulièrement ses clients dans l’ouverture d’une assurance-vie luxembourgeoise et l’ouverture d’un FID.

Investir dans un Fonds Interne Dédié présente plusieurs avantages :

- Le FID offre une flexibilité et une adaptabilité accrues, permettant à l'investisseur de réellement personnaliser la gestion de son patrimoine en fonction de son profil et de ses objectifs. C’est une solution sur mesure doublée d’un confort pour l’investisseur, car la gestion est déléguée à un professionnel qui va réaliser les arbitrages lorsque nécessaire.

- Le FID se loge dans une assurance-vie luxembourgeoise, qui offre un choix de stratégies d'investissement et de supports financiers bien plus important que celui des assurances-vie françaises. Il permet d’obtenir un portefeuille ultra-diversifié et de bénéficier d'une gestion professionnelle.

- Grâce à la réglementation en vigueur au Luxembourg, le FID offre une protection accrue du capital en cas de faillite de l'assureur, car il est isolé des autres actifs de la compagnie d'assurance. La sécurité du capital est donc supérieure à celle des supports de l’assurance-vie française.

Il n'y a pas de limite maximale d'investissement dans un FID. Cela signifie que l’nvestisseur peut potentiellement investir des montants très élevés, comme plusieurs millions d'euros, dans un FID.