Actifs non cotés : de quoi parle-t'on ?

Tout d’abord, il est important de comprendre la différence entre actifs cotés et non cotés.

Les actif cotés

Ce sont, par exemple, les actions et les obligations. Ils sont négociés sur les marchés financiers (la bourse) et leur valeur (leur cours) évolue quotidiennement. En général, il n’est pas très difficile pour un investisseur particulier d’investir en Bourse, et il peut le faire en commençant avec des sommes très modestes.

Les actif non cotés

Ils sont répartis sur 4 grands segments :

- Le capital-investissement : l’investissement au capital d’entreprises non cotées, dans le but de les accompagner dans leur croissance et leur développement, et ainsi réaliser des plus-values.

- La dette privée : une forme de prêt consenti par des investisseurs privés au profit de sociétés non cotées, et non un organisme de crédit comme une banque.

- L'immobilier non coté qu’on retrouve en investissant sur des SCI, SCPI, OPPCI, SLP, ou encore des fonds spécialisés qui investissent dans l’immobilier commercial ou d’entreprises,

- Les infrastructures non cotées : l’investissement dans des installations qui fournissent des services essentiels aux populations (réseaux routiers ou ferroviaires, électricité, énergies vertes, fibre optique,…)

Les actifs non cotés ne sont pas négociés sur les marchés financiers et leur valeur n’est actualisée que périodiquement : par exemple une fois semestriellement ou trimestriellement, plus rarement mensuellement.

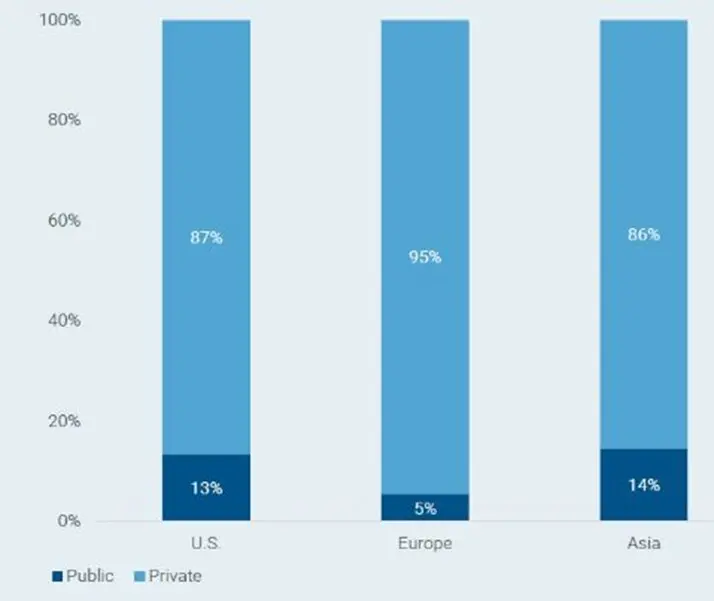

L’univers des actifs non cotés est bien plus vaste que celui des actifs cotés. Par exemple, pour le capital-investissement, on compte plus de 95 000 sociétés privées ayant un chiffre d’affaires annuel supérieur à 100 millions de dollars, contre environ 10 000 sociétés cotées en bourse (dites publiques) ayant le même chiffre d’affaires annuel.

Nombre de sociétés cotées (Public) et non cotées (Private) en pourcentage

Source: Capital IQ, février 2022

Accéder à des investissements non cotés exclusifs, habituellement réservés aux institutionnels

Pour investir sur le non-coté, la solution idéale consiste à prendre des parts de fonds d’investissement gérés par des sociétés de gestion réputées.

Beaucoup d’institutionnels comme les compagnies d’assurance ou les fonds souverains investissent dans ces fonds, gérés par des spécialistes de ces classes d’actifs qui mettent en place les stratégies les plus performantes. D’où leur nom de ‘’fonds de qualité institutionnelle’’.

Grâce à Althos, vous pouvez accéder à ces fonds : en fonction de votre profil, nous pouvons vous recommander de souscrire à une assurance-vie luxembourgeoise ou un contrat de capitalisation luxembourgeois qui propose un panel de fonds non cotés beaucoup plus large que ce que pouvez trouver via l'assurance-vie française.

De plus, avec l’ensemble de nos clients, nous atteignons les minimums d’investissements nécessaires pour accéder à ces fonds qui ont souvent des tickets d’entrée de plusieurs millions d'euros.

En investissant avec Althos, vous bénéficiez donc d’opportunités exclusives et investissez sur les parts institutionnelles les moins chargées en frais.

Diversifier réellement son portefeuille avec des actifs moins volatils et décorrélés des marchés financiers

En investissant en capital-investissement, en dette privée, en immobilier non coté ou en infrastructures non cotées, vous apportez une bien meilleure diversification à votre portefeuille qu’en le répartissant uniquement sur des actions et obligations cotées.

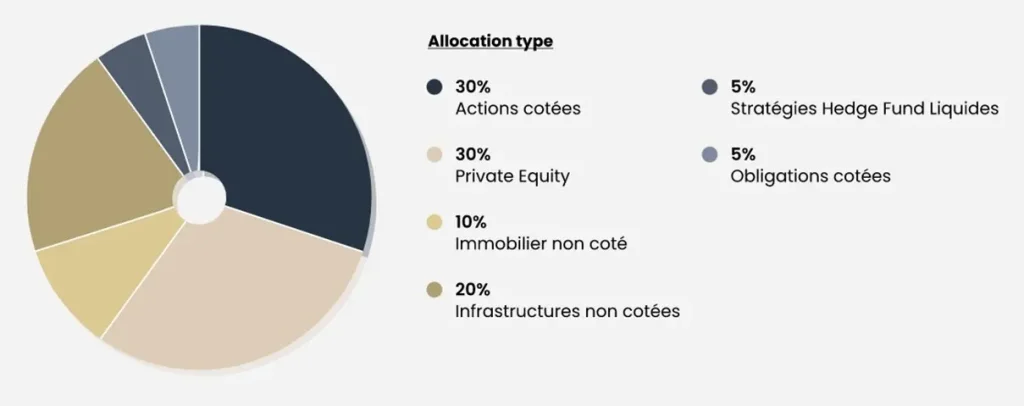

Exemple d’un portefeuille d’investissement équilibré élaboré par les équipes d’Althos, diversifié sur toutes les classes d’actifs et notamment sur le capital-investissement (Private Equity), l’immobilier non coté et les infrastructures non cotées

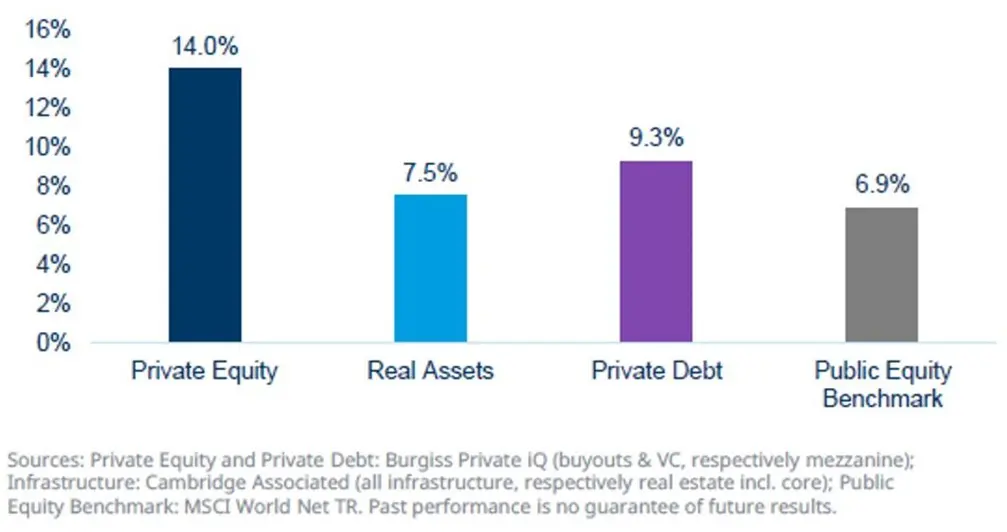

Le capital-investissement offre de meilleures performances sur le moyen ou long terme que les indices cotés. Cela s’explique par les stratégies appliquées par les gérants pour investir sur des sociétés en croissance et par la nature moins volatile de la classe d’actifs.

La dette privée et les infrastructures non cotées présentent l’avantage d’avoir une faible corrélation avec les indices boursiers, et d’être résilientes lors des périodes de baisse des marchés.

Par exemple, les infrastructures non cotées vont générer des revenus récurrents et indexés sur l’inflation, et la dette privée peut profiter de la remontée des taux variables.

Comparatif de la performance annuelle moyenne du capital-investissement (Private Equity), des actifs réels (immobilier non coté et infrastructures non cotées), de la dette privée, et de l’indice des actions mondiales cotées MSCI World, entre 1998 et 2021.

Améliorer ses performances sans augmenter son risque

Le pôle Investissements d’Althos effectue une veille permanente du marché et noue depuis plus de 15 ans des partenariats avec les meilleurs gérants du non-coté.

Un conseiller Althos échangera d’abord avec vous pour bien comprendre votre situation patrimoniale et déterminer votre profil investisseur.

Il vous conseillera ensuite d’investir sur les fonds non cotés les plus adaptés, en gardant toujours à l’esprit une stratégie d’investissement à long terme et ultra-diversifiée.

Notre objectif est d’abord de protéger puis de développer votre patrimoine avec une prise de risque mesurée. Notre sélection de fonds se base notamment sur leurs historiques de performance, qui nous permettent de savoir s’ils ont déjà fait leurs preuves par le passé.

Leur volatilité moyenne doit également être plus faible que celle des actifs cotés, afin de protéger votre portefeuille des éventuelles crises sur les marchés financiers.

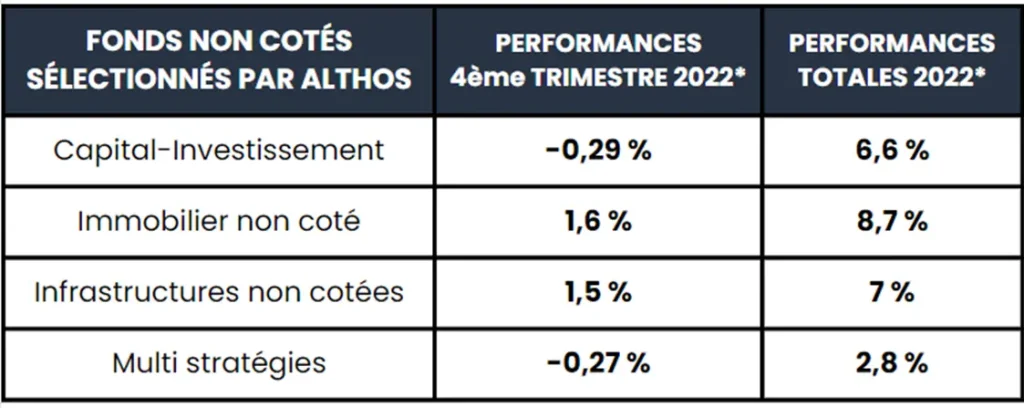

Performances du 4ème trimestre 2022 et de la totalité de l’année 2022 des sélections de fonds non cotés Althos, par classes d’actifs

*Source : sociétés de gestion des fonds non cotés recommandés par Althos. Moyennes des performances sur les périodes indiquées. Les performances passées ne préjugent pas des performances futures.

Le tableau ci-dessus met en évidence les avantages de notre sélection de fonds non cotés : la performance et la résilience sur une année 2022 marquée par une tendance baissière sur les actifs cotés.

Nous vous rappelons que tout investissement comporte des risques de perte en capital partielle ou totale.

Vous êtes séduit par les opportunités d’investissement en non-coté proposés par Althos ?

Il est temps de contacter l’un de nos conseillers pour les mettre rapidement en place.