L'assurance-vie est un placement financier, sous la forme d’un contrat, qui permet de se constituer une épargne puis de transmettre un capital à ses bénéficiaires en cas de décès. Elle est devenue au fil des années un produit d'épargne très prisé. Voici en détail le fonctionnement de l'assurance-vie, les différentes options d’investissement qu'elle propose et les avantages fiscaux qu'elle offre.

Le souscripteur d’un contrat d’assurance-vie peut épargner en apportant son capital sur ce support d’investissement.

On dit qu’il ‘’verse des primes à une compagnie d'assurance’’ dans l’espoir de générer des plus-values à une date future pour, par exemple, anticiper un projet ou préparer sa retraite.

De son vivant, le souscripteur peut récupérer à tout moment son capital et les plus-values. En cas de décès, le capital est versé aux bénéficiaires qu’il aura désignés.

L’assurance-vie doit être vue comme une enveloppe qui permet d’investir sur plusieurs classes d’actifs à partir d’un contrat unique. C’est notamment le cas de l’assurance vie luxembourgeoise.

L'assurance-vie permet de se constituer une épargne sur le long terme, en investissant sur différents supports qui vont générer des plus-values, ou dont la valorisation peut s’apprécier dans le temps. L’investisseur récupère ensuite cette épargne accumulée avec une fiscalité avantageuse.

L'assurance-vie est un excellent moyen de préparer sa retraite. Elle permet à l’investisseur de bénéficier d'un complément de revenu lorsque qu'il arrête de travailler, notamment grâce aux rachats partiels programmés.

L'assurance-vie est particulièrement adaptée pour percevoir des revenus complémentaires. Elle permet notamment de bénéficier de la rémunération annuelle garantie du fonds en euros, ou encore d’un choix de supports d’investissement en fonction des objectifs patrimoniaux de l’investisseur qui vont lui générer des rendements annuels récurrents. Le tout avec une souplesse de gestion.

Avec l'assurance-vie, l’investisseur peut transmettre son capital aux bénéficiaires désignés dans la clause prévue à cet effet. Grâce à l’assurance-vie, il le fait en dehors du cadre de la succession, en bénéficiant d’un cadre fiscal favorable.

L’assurance-vie est un placement très souple, avec un fonctionnement simple, des versements libres et des supports variés. Lors de la souscription, le conseiller Althos va aider l’investisseur à choisir les supports d'investissement qui conviennent le mieux à ses objectifs d'investissement et à son profil de risque.

Par exemple, un profil prudent placera davantage sur le fonds en euros. À l’inverse, un profil plus dynamique placera davantage sur les unités de compte, avec notamment des actions ou des fonds non cotés pour obtenir des rendements plus élevés.

Il existe trois types de gestion :

L’investisseur est responsable de la gestion de son contrat et de ses choix d'investissement. Elle est recommandée pour les épargnants avertis qui souhaitent gérer eux-mêmes leurs placements.

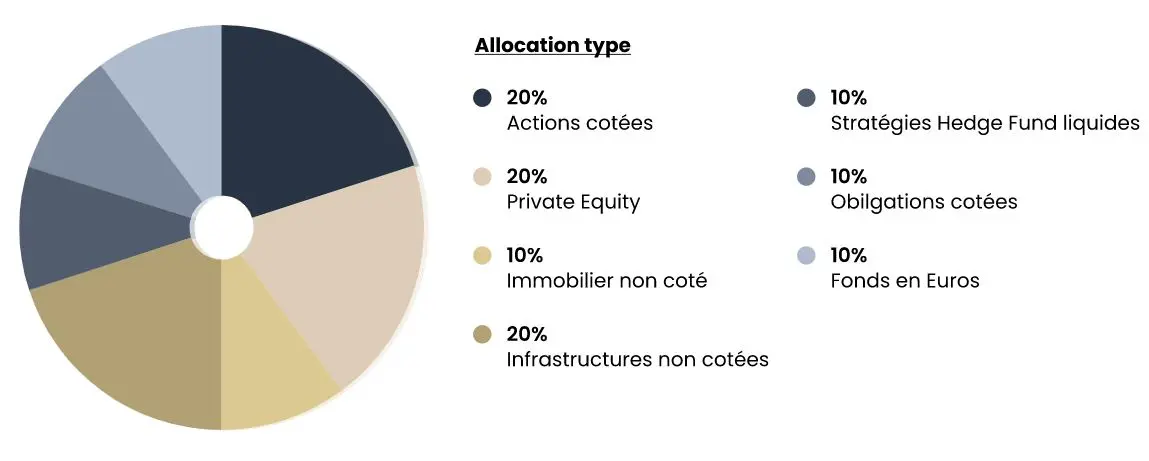

L’investisseur définit d’abord le profil de gestion qui lui correspond le mieux. Les choix sont généralement : prudent, équilibré ou dynamique. Une répartition type de son portefeuille lui est alors proposée. Plus le profil est dynamique, plus les investissements qui constituent le contrat présentent un niveau de risque élevé, mais aussi des espérances de rendement plus importantes.

Ici, la gestion du contrat est entièrement confiée à un professionnel de l’investissement comme Althos, qui va prendre les décisions d'investissement en choisissant tous les supports, et arbitrer le contrat en fonction des objectifs communiqués à l’avance par le souscripteur, et également en fonction du contexte.

La clause bénéficiaire est un élément important de l'assurance-vie. Elle permet au titulaire du contrat de désigner les personnes qui percevront le capital en cas de décès. Il est important de la rédiger avec attention et de la mettre à jour régulièrement.

En cas de décès du souscripteur, le capital est versé aux bénéficiaires désignés, en dehors du cadre de la succession. Les sommes perçues sont alors exonérées de droits de succession dans la limite de certains montants.

Il n'y a ni durée minimale ni durée maximale imposées par la loi pour un contrat d’assurance-vie. Toutefois, il est conseillé de garder son contrat ouvert au moins huit ans pour bénéficier d’une fiscalité plus avantageuse.

Le titulaire peut clôturer son contrat d'assurance vie à tout moment en effectuant un rachat total. Sinon, le contrat reste ouvert jusqu'au décès du souscripteur.

L'assurance-vie est un produit financier qui engendre des frais de gestion. On distingue 3 principaux types de grais de gestion :

Il est important de bien considérer les frais de gestion avant de souscrire un contrat d'assurance-vie, car ils peuvent avoir un impact significatif sur le rendement du placement à long terme.

Il existe plusieurs types de supports sur lesquels il est possible d'investir avec une assurance-vie :

Les fonds en euros sont des supports de placement sécurisés, car l’assureur vient garantir le capital investi et offre le versement d'intérêts chaque année. Ce taux d’intérêt est néanmoins modeste et moins important que la performance générée par les unités de compte.

Les unités de compte sont des supports plus risqués : ils n’offrent pas de garantie en capital et sont soumis aux fluctuations des marchés financiers. Ce sont par exemple les actions, les obligations, ou encore des placements immobiliers. Cependant, leur potentiel de rendement est plus élevé que celui des fonds en euros.

L’assurance-vie luxembourgeoise permet de loger à l’intérieur du contrat des supports spécialisés, plus pointus et divers que ceux auxquels l’assurance-vie française donne accès. Ils permettent notamment d’accéder à des fonds d’actifs non cotés.

Il existe trois principaux supports spécialisés : le fonds interne dédié (FID), le fonds d’assurance spécialisé (FAS) et le fonds interne collectif (FIC). Ces supports spécialisés sont un bon moyen pour placer son argent au Luxembourg.

Les versements sur un contrat d'assurance-vie permettent, à terme, de se constituer un capital.

Il existe trois types de versements :

Le versement initial correspond au premier dépôt effectué sur le contrat d'assurance-vie. Son montant minimum est variable selon les contrats, mais il est généralement compris entre 50 et 500 euros.

Le versement libre est l’investissement que le souscripteur effectue quand il le souhaite, sans montant minimum imposé. Il renforce alors le capital investi sur son contrat. Ce versement n’est pas obligatoire.

Le versement programmé est un transfert d'argent régulier sur le contrat. Il est généralement prélevé, au choix du souscripteur, à des intervalles mensuels, trimestriels, annuels, etc. Ce versement peut s’interrompre et sa fréquence peut être modifiée à tout moment.

Le capital placé sur une assurance-vie n’est jamais bloqué et les retraits sont possibles à tout moment.

Ils sont possibles sous trois formes :

L'avance correspond à un prêt accordé par l'assureur au titulaire du contrat, sur le capital investi dans le contrat d'assurance-vie. Le montant de l'avance est plafonné à 60 % de la valeur de rachat du contrat et doit être remboursé avec intérêts. Toutefois, l’avance peut-être plus judicieuse qu’un rachat partiel lorsque le souscripteur a un besoin d’argent ponctuel.

Le rachat partiel permet au souscripteur de récupérer une partie du capital constitué dans son contrat d'assurance-vie. Il peut le faire à tout moment, ou programmer ces rachats partiels s’il veut par exemple se constituer un revenu complémentaire. Le rachat partiel peut entraîner des conséquences fiscales en cas de plus-value.

Le rachat total correspond à la clôture du contrat, le souscripteur récupérant l'intégralité du capital. Il entraîne aussi des conséquences fiscales que nous allons évoquer.

La fiscalité avantageuse de l’assurance-vie s’applique lors des rachats ou de la clôture du contrat : l’imposition ne s’applique que sur les plus-values réalisées. Le montant du rachat se compose d'une part de capital et d’une part d’intérêts (la plus-value du contrat). Seuls les intérêts compris dans le rachat sont soumis à l'imposition, ce qui permet de réduire l’assiette imposable lors des rachats.

Un régime fiscal particulier s’applique ensuite. L’imposition va varier en fonction de l’ancienneté du contrat lors du rachat (avant ou après 8 ans) et en fonction du montant total des primes nettes versées (inférieur ou supérieur au seuil de 150 000 € pour une personne seule et 300 000 € pour un couple marié ou pacsé).

Découvrez quelles sont les spécificités de la fiscalité de l’assurance-vie luxembourgeoise.

L’assurance-vie luxembourgeoise fait la différence avec l’assurance-vie française sur deux éléments majeurs :

Pour la protection du capital du souscripteur grâce à trois mécanismes : la garantie illimitée des dépôts, le Triangle de Sécurité et le Super Privilège.

L'assurance-vie luxembourgeoise offre un choix de supports très supérieur à celui proposé par les assurances-vie françaises. Ainsi, le titulaire améliore largement la diversification de son portefeuille.

Découvrez plus en détails quels sont les avantages de l’assurance vie luxembourgeoise.

En conclusion, l’assurance-vie est un support d’investissement très avantageux à plusieurs titres : elle permet de réunir plusieurs investissements sur un seul contrat et sa fiscalité est avantageuse. Quant à l’assurance-vie luxembourgeoise, le capital de l’investisseur bénéficie d’une protection optimale. Althos accompagne ses clients en leur faisant ouvrir dès que possible une assurance-vie et se constituer ainsi un portefeuille ultra-diversifié, performant et optimisé en frais de gestion.

Vous pouvez souscrire autant de contrats d'assurance vie que vous le souhaitez, sans limitation du nombre. Toutefois, il est important de prendre en compte la gestion des primes versées et les frais associés à chaque contrat d'assurance. Chaque contrat peut offrir de nombreux avantages, mais la gestion multiple peut entraîner des frais supplémentaires, notamment en termes de prélèvements sociaux et de prélèvement forfaitaire libératoire.

Il est conseillé d'ouvrir un contrat d’épargne en assurance vie le plus tôt possible, idéalement dès vos premières années d'épargne. Cela permet de profiter des taux de rendement potentiellement élevés et d’une fiscalité avantageuse, tout en préparant votre retraite ou en transférant votre épargne dans un cadre fiscal avantageux. Un contrat d'assurance vie est aussi une option idéale pour optimiser vos impôts et vous préparer à une perte en capital éventuelle en cas de rachat.